La hausse des tarifs douaniers, annoncée le 2 avril par l’administration Trump, bien que prévisible dans le cadre de sa stratégie électorale, a surpris par son ampleur. Cette décision a provoqué une réaction immédiate et violente des marchés, marquée par une forte volatilité et une nervosité palpable des investisseurs.

Des marchés aguerris face aux crises récentes

Les cinq dernières années ont été marquées par des chocs majeurs. Pourtant, à chaque fois, les marchés ont su faire preuve de résilience :

- 2020 : confinement mondial sans précédent, paralysant l’économie planétaire

- 2022-2023 : envolée historique de l’inflation

- 2022-2023 : relèvement historique des taux courts américains (Fed Fund) à un rythme et une ampleur inédits

- 2022 : invasion de l’Ukraine, avec de fortes répercussions sur les marchés de l’énergie

Des crises majeures qui, rétrospectivement, se sont souvent transformées en points d’entrée attractifs pour les investisseurs patients, quelques semaines ou mois après leur déclenchement.

Un protectionnisme assumé… aux effets ambivalents

Décrite par certains comme « la guerre commerciale la plus stupide de l’histoire », cette confrontation sino-américaine réactive des pratiques protectionnistes d’un autre âge.

L’instauration de droits de douane massifs et la montée des tensions entre grandes puissances économiques pourraient, en cas d’escalade, représenter un risque systémique pour le commerce mondial.

Mais dans le même temps, cette instabilité ouvre potentiellement la voie à des opportunités historiques pour les investisseurs capables d’anticiper les gagnants de ce nouvel ordre économique.

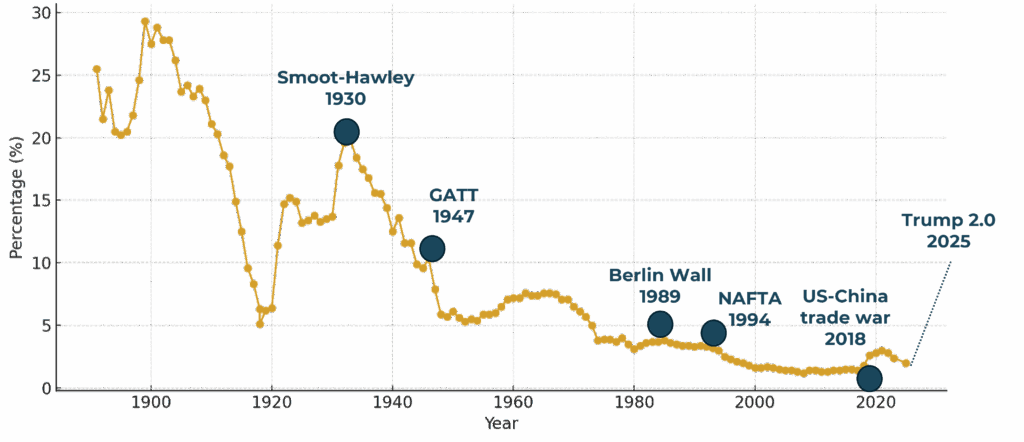

Les droits de douane américains sur le monde devraient passer de 2-3% à plus de 10%

Droits perçus par les États-Unis, en % des importations totales.

Source : Advenis Gestion Privée – Données United States International Trade Commission (USITC)

Une visibilité limitée dans un contexte instable

Face aux multiples volte-face de l’administration Trump, il convient de faire preuve d’humilité : nul ne peut prédire avec certitude l’évolution de la situation. Toutefois, le consensus des économistes repose sur plusieurs hypothèses clés :

- Un ralentissement de la croissance mondiale, avec un risque de récession imminent aux États-Unis (probabilité de 60 % selon JP Morgan)

- Une reprise de l’inflation

- Des marchés des changes sous tension, accompagnés d’une dépréciation marquée du dollar

Autant d’éléments qui dessinent les contours d’un scénario redouté par les marchés : la stagflation, combinaison d’une croissance atone et d’une inflation persistante.

Exemples de prévisions d’impact de la guerre commerciale sur l’économie européenne

Banque Fédérale d’Allemagne |

Banque de Finlande |

Banque de France |

BCE |

|

|---|---|---|---|---|

Scénario |

10% de droits de douanes |

25% de droits de douanes |

25% de droits de douanes |

25% de droits de douanes |

Impact sur le PIB |

-1% sur le PIB allemands après 2 à 3 ans |

-1% sur le PIB de la Zone Euro l’année 1 |

-0,3% sur le PIB de la Zone Euro après 1 à 2 ans |

-0,5% sur le PIB de la Zone Euro après 1 an |

Impact sur l’inflation |

Entre +0,2% et +1,5% sur l’inflation allemande |

– |

– |

+0,5% à cause des mesures de rétorsions et du taux de change |

Canaux de transmission |

Echanges extérieurs, mesures de rétorsions et taux de change |

Echanges extérieurs et mesures de rétorsions |

Echanges extérieurs et taux de change |

Echanges extérieurs, mesures de rétorsions et taux de change |

Source : Advenis Gestion Privée

Une escalade brutale : l’Europe à son tour visée (Actualité du 23 mai 2025)

Alors que les tensions entre Washington et Pékin continuent d’inquiéter les marchés, une nouvelle salve protectionniste est venue frapper l’Europe ce vendredi.

Le président Trump a annoncé son intention d’imposer des droits de douane de 50 % sur l’ensemble des importations en provenance de l’Union européenne à compter du 1er juin, en l’absence de progrès dans les discussions commerciales transatlantiques. Une annonce faite via sa plateforme Truth Social, qui a immédiatement entraîné un regain de nervosité sur les marchés mondiaux.

« L’UE a été conçue pour profiter des États-Unis. Cela suffit », a-t-il écrit.

Cette annonce marque un tournant potentiellement majeur, car elle étend la logique conflictuelle au cœur même des relations entre alliés traditionnels, et fait craindre une véritable guerre commerciale généralisée. La Commission européenne a déclaré « regretter profondément » cette décision et prépare d’ores et déjà un plan de riposte, avec un éventail de mesures douanières et fiscales ciblées.

Suspension temporaire des droits de douane de 50 %

Cependant, le 25 mai, à la suite d’une conversation téléphonique entre le président Trump et la présidente de la Commission européenne, Ursula von der Leyen, les États-Unis ont annoncé le report de l’application des droits de douane de 50 % sur les importations en provenance de l’Union européenne. Initialement prévus pour entrer en vigueur le 1er juin, ces droits de douane sont désormais suspendus jusqu’au 9 juillet, afin de permettre des négociations commerciales plus approfondies.

Le « Trump Put » : stratégie d’apaisement ou calcul politique ?

Face à la hausse brutale des taux longs observée après le 2 avril par Wall Street — un phénomène atypique en période de forte correction boursière — l’administration Trump a réagi en annonçant une suspension de 90 jours sur une partie des nouveaux droits de douane.

Une mesure d’apaisement, certes, mais partielle : un taux plancher de 10 % reste appliqué à l’ensemble des importations, tandis que celles en provenance de Chine sont désormais surtaxées à hauteur de 145 %.

Objectif affiché : détendre les tensions économiques sans renoncer à une posture résolument protectionniste.

Faut-il y voir le retour du « Trump Put » ?

Ce terme désigne une stratégie implicite selon laquelle l’administration Trump interviendrait, directement ou indirectement, pour soutenir les marchés financiers en cas de forte tension ou de chute brutale.

Autrement dit, malgré une politique commerciale agressive, il pourrait chercher à éviter un effondrement majeur des marchés, qui serait néfaste pour l’économie et pour sa position politique.

Cette hypothèse reste cependant incertaine et fait encore l’objet de débats parmi les experts. La question reste donc ouverte.

Que faire dans cet environnement anxiogène et instable ?

La réaction des marchés après le « Libération Day » confirme, une fois de plus, que face à la volatilité et à l’incertitude, il convient de suivre quelques principes essentiels :

- Résister à la panique ambiante : éviter les ventes impulsives qui pourraient cristalliser des pertes inutiles.

- Garder son sang-froid : privilégier l’attentisme, laisser passer la tempête et analyser calmement les conséquences de cette « révolution tarifaire ».

- Garder une vision long terme : s’appuyer sur des tendances structurelles solides telles que la démographie, le réchauffement climatique, la montée de la productivité et de l’intelligence artificielle, ainsi que le vieillissement de la population.

- Surveiller et analyser des indicateurs « contrarians clés », qui traduisent souvent un retournement possible du sentiment des marchés :

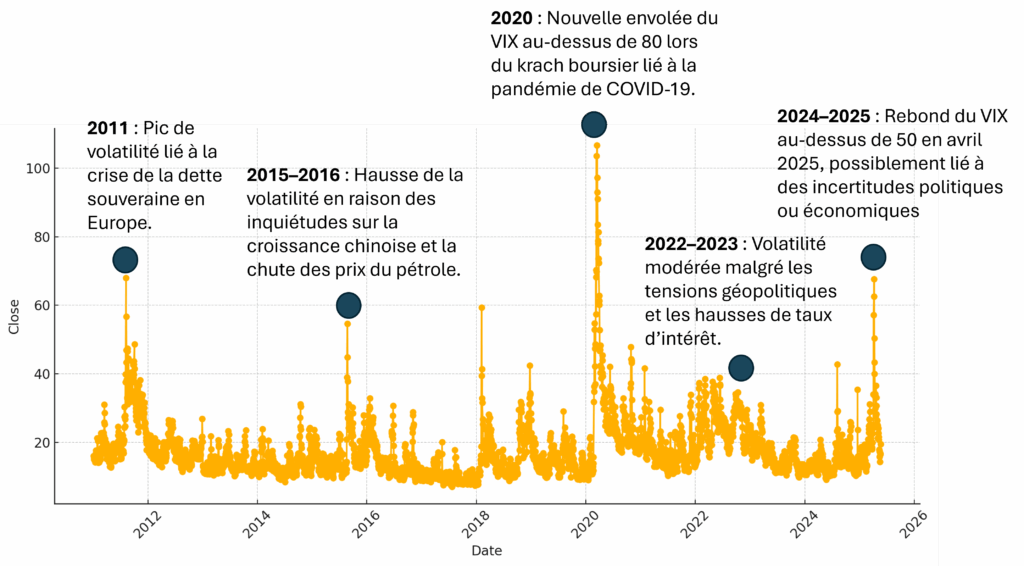

- La volatilité, via le VIX, souvent qualifié « d’indice de la peur »

- Le sentiment des investisseurs, mesuré par l’indice Greed and Fear

VIX = Volatilité implicite du S&P 500

Sources : Advenis Gestion Privée, Données historiques du VIX site du CBOE

Interprétation : Moins de 15 : Marché calme, faible volatilité attendue ; 15 à 20 : Volatilité modérée, conditions de marché normales ; 20 à 30 : Volatilité élevée, nervosité accrue des investisseurs ; Au-dessus de 30 : Forte incertitude, souvent liée à des événements majeurs.

➔ Chaque pic de volatilité représente une opportunité d’investissement. VIX a atteint plus de 60 le 7 avril dernier.

Facteurs spécifiques à surveiller

Plus spécifiquement, il est crucial de :

- Suivre de près le calendrier des mesures de rétorsion des pays concernés et les réponses aux droits de douane américains. Qui choisira la confrontation ? Qui privilégiera la négociation ? Une guerre commerciale généralisée est-elle à craindre ?

Les rebonds observés après certains signes d’apaisement, à la suite des accords récents avec le Royaume-Uni (fixation d’une taxe à 10 %) et à la pause de 90 jours sur les droits réciproques US/Chine (avec un retour à des niveaux plus « normaux », autour de 30 % par exemple sur la Chine), sont pour l’instant rassurants. Ils témoignent d’une certaine capacité des marchés à intégrer progressivement ces tensions.

Cependant, les annonces parfois contradictoires ou instables de l’administration américaine invitent à la prudence, au moins à court terme. - Surveiller l’évolution des marchés des taux longs américains (10 ans, 30 ans), indicateurs sensibles à la confiance des investisseurs et au fameux « Trump Put ».

- Suivre l’évolution des taux de change Euro/Dollar, car le dollar américain pourrait devenir la principale variable d’ajustement pour rééquilibrer l’économie des États-Unis.

Des facteurs d’espoir à ne pas négliger

- La capacité d’intervention des Banques centrales, toujours en mesure d’agir en dernier ressort pour stabiliser les marchés en cas de choc systémique.

- Le vaste plan d’investissement public lancé par l’Allemagne – surnommé le Bazooka – avec 1 000 milliards d’euros déployés sur 10 ans.

- L’attente d’un plan similaire en Chine, largement anticipé par les investisseurs.

Ces dynamiques pourraient soutenir les marchés financiers, en particulier en Europe, et constituer des catalyseurs puissants dans un environnement encore incertain.

Conclusion

Dans un contexte où l’instabilité semble être devenue la norme, il est plus que jamais crucial de :

► prendre du recul

► suivre les indicateurs clés

► adopter une approche rationnelle et de long terme

Les périodes de turbulences sont souvent des périodes de construction silencieuse de performance future, pour celles et ceux qui sauront rester lucides et sélectifs.