La rémunération du dirigeant – Focus sur les dividendes

10 septembre 2021

Par Estelle Billi, ingénieur patrimonial chez Advenis Gestion Privée.

Notions générales

- Le dividende correspond au bénéfice (net d’IS) distribué par une société à ses associés.

- Les exploitants individuels ne peuvent pas distribuer de dividendes.

- L’existence d’un bénéfice distribuable est connu lors de l’établissement des comptes de l’exercice écoulé.

- Les bénéfices peuvent soit être mis en réserve, soit être distribués en tout ou partie aux associés.

- La décision de verser ou non des dividendes ainsi que le montant de la distribution est prise en assemblée générale lors de l’approbation des comptes.

- Le dividende doit être versé aux associés proportionnellement à leur part dans le capital social et dans un délai de 9 mois après la clôture de l’exercice.

- En pratique, les dividendes sont le plus souvent payés de juin à août (pour un exercice clos au 31 décembre). Ils sont versés directement à l’associé.

- Si l’associé décide de laisser ses dividendes sur les comptes de la société, il sera quand même redevable de l’impôt sur ce dividende. En contrepartie, les fonds non appréhendés seront alors inscrits au bénéfice de son compte courant d’associé.

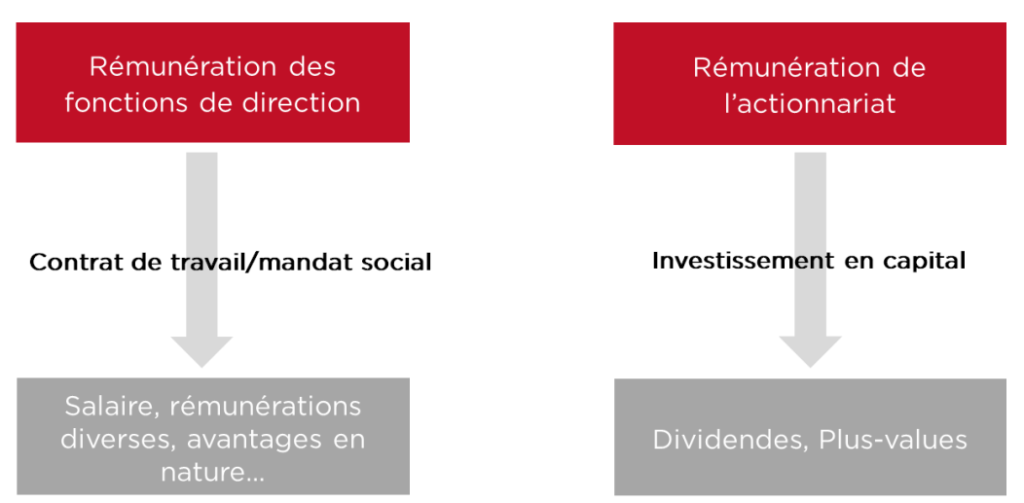

Distinguer la rémunération des fonctions de direction et celle de l’actionnariat :

Le dividende rémunère la propriété d’un capital (les titres de société), alors que le salaire/traitement

rémunère une fonction de direction.

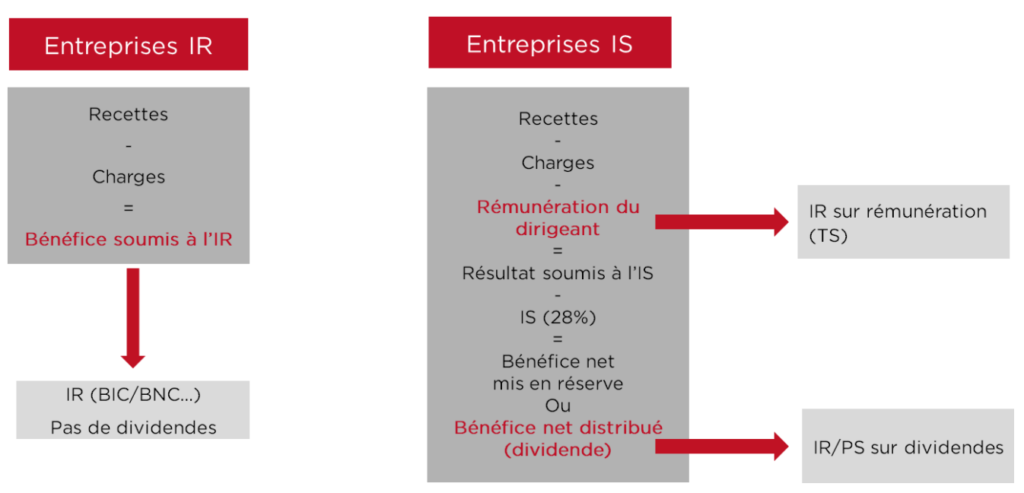

L’incidence du régime fiscal de la société

Ne supportent une fiscalité sur les dividendes que les associés des sociétés à l’IS.

Dans les sociétés transparentes, la taxation des résultats s’opère directement au niveau des associés (même si les bénéfices sont mis en réserve). Les dividendes éventuellement versés aux associés des sociétés transparentes ne supportent pas l’impôt car il a déjà été prélevé lors de la déclaration des résultats.

Les exploitants individuels ne peuvent pas recevoir de dividendes puisqu’il n’existe pas de société (confusion des patrimoines privés et professionnel). Ils sont également taxés à l’IR sur l’ensemble des résultats dégagés chaque année.

Impôt sur le revenu

Les dividendes sont en principe soumis au PFU (flat tax 12,8%), mais peuvent sur option et sous conditions être imposés au barème progressif de l’IR.

- Lors de leur versement, les dividendes supportent immédiatement un prélèvement forfaitaire non libératoire de 12,8% (sauf demande de dispense, sous conditions).

- Lors de la déclaration des revenus en N+1, le contribuable doit choisir entre le PFU et le barème progressif pour l’imposition de l’ensemble de ses revenus mobiliers.

- S’il choisit le barème progressif, les dividendes bénéficient d’un abattement de 40% et couvrent droit l’année suivante à la déduction d’une fraction des PS acquittés (6,8%).

- Lors de l’établissement de l’avis d’imposition du contribuable, l’acompte initialement prélevé lors du versement est régularisé.

Cotisations sociales ou Prélèvements sociaux ?

Principe : Assujettissement aux prélèvements sociaux (17,2%)

Les prélèvements sociaux s’appliquent au montant brut des revenus distribués, avant application, le

cas échéant, de l’abattement de 40 %.

Dividendes assujettis aux PS :

- dividendes perçus par les dirigeants relevant du régime social des salariés (gérants minoritaires de SARL, présidents de SAS ou de SA., …),

- dividendes perçus par des associés n’exerçant pas d’activité dans l’entreprise,

- fraction des dividendes non assujettie à cotisations sociales perçue par des gérants majoritaires de SARL /EURL, associés uniques d’EURL ou associés de SNC, exerçant une activité dans l’entreprise

Exception : Dividendes assujettis aux cotisations sociales :

Lorsque le montant distribué excède 10% du capital social (et des primes d’émission et sommes versées en compte courant d’associé), les dividendes perçus par les dirigeants relevant de la sécurité sociale des indépendants sont assujettis aux cotisations sociales pour cette même fraction. (La fraction des dividendes < 10% du capital social reste assujettie aux PS).

Dirigeants concernés :

- Gérant majoritaire de SARL,

- Associé unique d’EURL,

- Associé de SNC

Neutralité fiscale des aides versées aux indépendants

Les aides obtenues dans le cadre du fonds de solidarité en faveur des entreprises affectées par la crise sanitaire liée à l’épidémie de Covid-19 sont exonérées d’IR et d’IS et ne sont pas prises en compte pour l’appréciation des limites des régimes micro-BIC, micro-BNC, micro-BA et réel simplifié des BIC.

Il en est de même pour les aides de secours versées par les caisses de retraite complémentaire des indépendants (commerçants, artisans et professions libérales).

- Versements entre époux séparés :

Prestations compensatoires mixtes :

Jusqu’à présent seules les prestations compensatoires versées sous forme de capital dans les douze mois suivant le jugement de divorce ouvraient droit à réduction d’impôt sur le revenu. Alors qu’en cas de versement mixte (à la fois sous forme de capital et sous forme de rente), la fraction en capital ne bénéficiait pas de la réduction d’impôt.

Dorénavant, en cas de prestations compensatoire mixte, les versements en capital effectués dans les douze mois du jugement ouvrent droit à la réduction d’impôt sur le revenu. La partie de la prestation versée sous forme de rente reste déductible du revenu de celui qui la verse et imposable au nom de celui qui la reçoit.

Contributions aux charges du mariage :

Jusqu’à présent seules les contributions aux charges du mariage versées par un époux séparé de fait en exécution d’une décision de justice étaient déductibles du revenu du débiteur.

Les versements spontanés sont désormais déductibles du revenu du débiteur et imposables pour l’époux qui les reçoit.

- Loueurs en meublés professionnels : assujettissement obligatoire au régime social des indépendants

Rappel : La loi de finances pour 2020 a supprimé la condition d’inscription au RCS des loueurs en meublé professionnels.

Dès lors, dès que les deux conditions cumulatives ci-dessous sont remplies, le contribuable est obligatoirement et automatiquement considéré comme loueur professionnel du point de vue de l’IR :

• Recettes annuelles > 23 000 €

• Et Recettes > aux autres revenus professionnels (TS, gérants, BIC, BNC, BA)

La loi de financement de sécurité sociale pour 2021 met en cohérence le droit social avec le droit fiscal. Dorénavant sont obligatoirement assujettis aux cotisations sociales des indépendants (au lieu des prélèvements sociaux au taux de 17,2%) les loueurs en meublé dont les recettes excèdent 23 000 €/an et :

• Dont les recettes excèdent les autres revenus professionnels du contribuable (LMP)

• OU si les recettes proviennent de locations de courte durée

Le taux des cotisations est de 40% environ. En cas de déficit, un montant forfaitaire est dû (1145€).

Réalisez votre bilan patrimonial

Parlons ensemble de vos attentes et de vos projets. Passez en revue, avec un de nos conseillers en gestion privée, votre situation familiale, votre patrimoine, vos revenus actuels et futurs et définissez votre profil de risque. Construisons ensemble votre stratégie patrimoniale.

Contactez-nous Être rappelé